Розрахунок зарплати в Україні в 2019 році: нарахування, утримання, "на руки" працівнику

"Яким буде розмір мінімальної заробітної плати в 2019 році"? - одне з основних питань, яке хвилює роботодавців напередодні нового року.

І це не дивно, адже від цього показника залежатимуть нарахування працівникам і розмір "зарплатних" податків. SMARTFIN.UA традиційно підготував для вас розрахунок заробітної плати працівників, оклади яких встановлені на рівні мінзарплати. Крім того, з цієї публікації ви дізнаєтесь:

- якими мають бути оклади працівників в 2019 році?

- як розрахувати заробітну плату працівникам, які працюють на умовах неповного робочого часу, і чи зменшиться при цьому "податкове навантаження" на фонд заробітної плати?

- чи потрібно працівникам нараховувати індексацію, і які умови її виникнення?

- який розмір податкової соціальної пільги у 2019 році, і дохід, який дає право на її застосування?

- скільки податків в 2019 році буде сплачувати роботодавець із мінзарплати, і яку суму отримає "на руки" працівник?

Основні нарахування працівникам в 2019 році

Оклад, індексація, відпускні і лікарняні, - це основні видинарахувань, з якими на практиці стикається майже кожний роботодавець.

Яким має бути розмір окладу в 2019 році?

Оклад (чи тарифна ставка) - це основний вид нарахувань при почасовій системі оплати праці. Цетака система, при якій заробіток працівника безпосередньо залежить від відпрацьованого часу. Одиницею часу може бути повністю відпрацьований місяць (в цьому випадку нараховується оклад за місяць), а може бути відпрацьована зміна або година (тоді за зміну або годину встановлюється тарифна ставка). Звідси, доречі, виникає необхідність вести табель обліку робочого часу.

З 01 січня 2017 року оклад працівника не може бути меншим, ніж розмір прожиткового мінімуму для працездатних осіб на 1 січня календарного року (ст. 6 Закону про оплату праці та ст. 96 КЗпП ).

У 2019 р. держбюджетом України прожитковий мінімум для працездатних осіб встановлений на рівні 1921 грн., відповідно і мінімальний розмір окладу на весь 2019 р. повинен складати не менше 1921 грн.

Сам показник протягом року буде змінюватися і складе:

- з 1 липня 2019 р. - 2007 грн.;

- з 1 грудня 2019 р. - 2102 грн.

Нарахована заробітна плата за відпрацьовану норму часу в 2019 році не може бути меншою за розмір МЗП - 4173 грн.

При цьому, якщо працівник відпрацював повну норму часу (тобто у місяці нарахування зарплати він не хворів, не перебував у відпустці, не був прийнятий або звільнений та ін.), йому не можна виплатити заробітну плату у розмірі меншому, ніж розмір мінімальної заробітної плати - 4173,00 грн. в 2019 році. Тому, якщо оклад працівника встановлений на рівні меншому, ніж 4173,00 грн., йому необхідно робити доплату до рівня мінзарплати (за умови відпрацьованої норми часу).

Приклад.

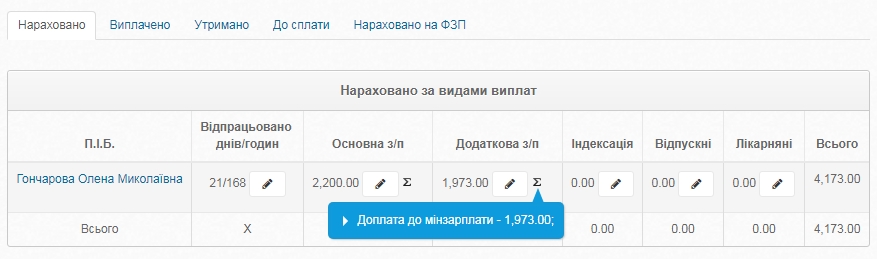

з 01 січня 2019 року оклад працівника встановлено на рівні 2200,00 грн, норму часу в січні 2019 р. працівник виконав. Нарахування заробітної плати виглядатиме так:

Оклад = 2200,00 грн.

Доплата до рівня МЗП = 4173,00 грн. - 2200,00 грн. = 1973,00 грн.

В програмі SMARTFIN.UA можна нараховувати заробітну плату працівникам по місячним окладам, по денним і годинним тарифним ставкам, а доплата до рівня МЗП розраховується автоматично:

Розрахунок заробітної плати працівників, які працюють на умовах неповного робочого часу?

Працівникам, які працюють на умовах неповного робочого часу, заробітна плата нараховується пропорційно відпрацьованому часу, виходячи із встановлених штатним розписом окладів. Тобто, нарахована заробітна плата може бути меншою, ніж 4173,00 грн., і це не буде порушенням вимог законодавства. При цьому рівень забезпечення розміру мінімальної зарплати в 2019 році також повинен виконуватися! Але в цьому випадку визначається він пропорційно.

Як це розрахувати?

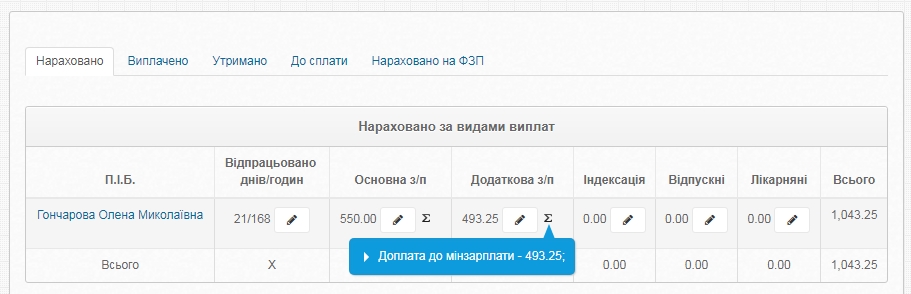

Припустимо, працівник працює на 0,25 ставки за основним місцем роботи, оклад встановлений на рівні 2200,00 грн. (тобто менше рівня минзарплаты в 2019 році). Норма праці в січні 2019 р. виконана.

Нарахована заробітна плата: 2200,00 грн х 0,25 = 550,00 грн.

Рівень забезпечення мінзарплати пропорційно зайнятості: 4173,00 грн. х 0,25 = 1043,25 грн.

Оскільки розмір нарахованої зарплати менший рівня мінзарплати, працівнику необхідно зробити доплату до мінзарплати в розмірі: 1043,25 грн. - 550, 00 грн. = 493,25 грн.

Практична порада: щоб рівень забезпечення мінзарплати пропорційно зайнятості не потрібно було постійно контролювати, необхідно встановити оклад на рівні не нижчому, ніж розмір мінімальної заробітної плати.

Але SMARTFIN.UA уміє "контролювати" нарахування заробітної плати таких працівників автоматично:

Індексація в 2019 році: чи обов'язково нараховувати? Чи потрібно регулярно піднімати оклади?

"Індексаційні" питання посідають стабільно високе місце в рейтингу найпопулярніших питань, пов'язаних із нарахуванням заробітної плати. Одразу зауважимо, що аргумент: "Я не нараховую індексацію, тому що виплачую заробітну плату у розмірі, вищому за розмір мінімальної заробітної плати", не має законодавчого обгрунтування. Індексувати необхідно заробітну плату усім працівникам, незалежно від розміру окладів. Штраф за непроведення індексації складає 10 мінімальних зарплат за кожного працівника, тобто 41 730,00 грн. з січня 2019 року.

Так коли ж необхідно індексувати заробітну плату працівників і в якому розмірі?

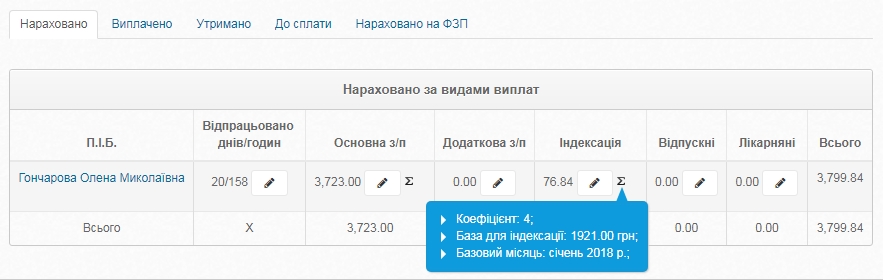

Це залежить від двох умов: місяця останнього підвищення окладу за посадою працівника (базового місяця) і індексів споживчих цін (далі - ІСЦ), які щомісячно публікуються Держстатом.

У місяці останнього підвищення окладу (базовому місяці) дохід не індексується, ІСЦ приймається за 1 або 100%. Далі, шляхом множення місячних ІСЦ, розраховується ІСЦ наростаючим підсумком. Коли ІСЦ, розрахований наростаючим підсумком, перевищить поріг в 103%, у працівника настає право на індексацію.

Розмір індексації розраховується як добуток прожиткового мінімуму і коефіцієнту індексації. Самостійно розраховувати коефіцієнти індексації не потрібно. Вони визначаються за допомогою таблиць індексації або онлайн-калькуляторів.

Також детальніше про механізм індексації можна почитатитут:

Про індексацію доходів просто: для чого вона потрібна і як працює її механізм

Регулярне підвищення окладів як спосіб уникнення індексаціїв 2019 році

Багато роботодавців і бухгалтерів, щоб не нараховувати індексацію, використовують механізм "випереджаючого підвищення окладів". Простіше кажучи, підвищують оклади раз на 2-3 місяці, завдяки чому створюється умова, при якій індекс інфляції не встигає досягти порогу в 103% і право на індексацію у працівників не виникає.

Рекомендація: якщо ви використовуєте цей спосіб "уникнення індексації" (який, до речі, не суперечить нормам законодавства), не підвищуйте оклади на незначні суми (5-10 грн). Держпраці може не визнати таке підвищення. Чому? Про це ми розповіли тут:

Повышаете оклады на 1 грн. для ухода от индексации? Гоструда попросит экономическое обоснование

Так що ж обрати: проводити індексацію чи регулярно підвищувати оклади?

Це також часте запитання, яке задають користувачі нашого сервісу. Вирішує, звичайно, роботодавець. І бажано, щоб при цьому він спирався на систему оплати праці, в якій мають бути закладені умови підвищення окладів (наприклад їх "прив'язка" до показників мінзарплати, або до рівня інфляції). Дуже часто вибір на користь регулярного підвищення окладів пов'язаний з нерозумінням механізму індексації і небажанням розібратися в питанні. Якщо розглянути приклади 2017 і 2018 років, то при підвищенні окладів в січні відповідного року (а саме цей місяць для багатьох є "базовим"):

- у 2017 році індексація перший раз виникла в червні 2017 року;

- у 2018 році індексація перший раз виникла в листопаді2018 року.

Тому в підвищенні окладів раз на два (або три) місяці не було ніякої необхідності, якщо воно було продиктоване тільки бажанням не проводити індексацію. Крім того кожне таке підвищення має бути документально оформлене, що також додає зайвої "паперової роботи".

Калькулятор розрахунку індексації вбудований в сервіс SMARTFIN.UA, тому і розрахунок коефіцієнту індексаціі, і розрахунок суми індексації, відбуваються в автоматичному режимі:

Лікарняні, відпускні, компенсація за невикористану відпустку в 2019 році

Лікарняні і відпускні в 2019 році - ті види нарахувань, які будуть виплачуватись працівнику в той час, коли він не буде працювати, але за ним збережеться середній заробіток. Також не забувайте, що при звільненні в 2019 році працівнику обов'язково потрібно буде виплатити компенсацію за невикористані дні відпустки!

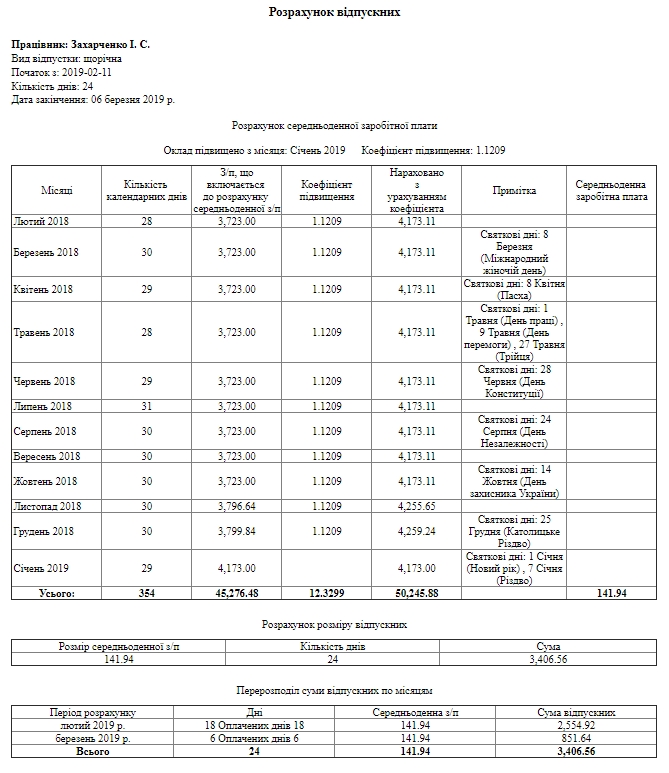

У сервісі SMARTFIN.UA передбачено автоматизований розрахунок відпускних, лікарняних, компенсації за невикористану відпустку, а результати розрахунків виводяться на друк:

Інші нарахування

Окрім окладу та інших перелічених вище виплат, в 2019 році працівникам можуть виплачуватися премії, надбавки, винагороди, які відносяться до фонду додаткової заробітної плати. В програмі SMARTFIN.UA автоматизовано розрахунок доплат за роботу в нічний і вечірній час, за надурочну роботу, за роботу у святкові і вихідні дні (по змінних графіках роботи). Також є можливість створити вручну усі необхідні види додаткових нарахувань.

Розрахунок "зарплатних податків" в 2019 році

Податкове навантаження на фонд заробітної плати в 2019 р. не змінилося і, як і раніше, складає:

- 18% - податок на доходи фізичних осіб;

- 1,5 % - військовий збір;

- 22% - єдиний соціальний внесок.

Нагадаємо, що податок на доходи (ПДФО) і військовий збір в 2019 році належать до утримань, тобто сплачуються за рахунок коштів працівника.

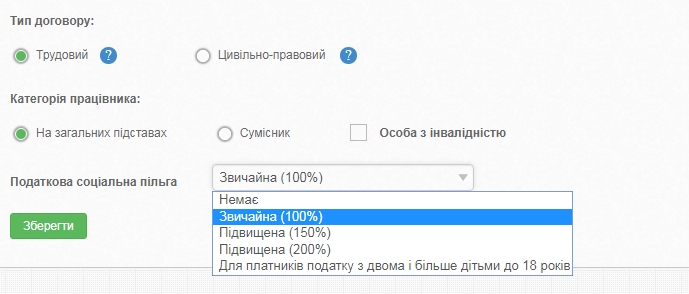

Податкова соціальна пільга при розрахунку ПДФО в 2019 році

При розрахунку податку на доходи (ПДФО) може застосовуватися податкова соціальна пільга (ПСП). Це встановлена законодавством сума, на яку зменшується нарахована заробітна плата (база оподаткування) для розрахунку податку на доходи. У разі застосування податкової соціальної пільги формула для розрахунку ПДФО виглядає так:

Податок на доходи = (Нарахована зарплата - Податкова соціальна пільга) * 18%

До зарплати працівників може застосовуватися один із видів податкової соціальної пільги:

- 100% (розраховується як 50% розміру прожиткового мінімуму для працездатних осіб - 960,50 грн в 2019 р.);

- 150% (розраховується як 75% розміру прожиткового мінімуму для працездатних осіб - 1440,75 грн в 2019 р.);

- 200% (розраховується як 100% розміру прожиткового мінімуму для працездатних осіб - 1921,00 грн в 2019 р.);

- працівникам, які утримують двоє і більше дітей у віці до 18 років 100% і 150% (960,50 грн. і 1440,75 грн. відповідно).

Умова застосування ПСП в загальному випадку

Головна умова для застосування податкової соціальної пільги - це розмір нарахованого за місяць доходу. Якщо він менший, ніж : прожитковий мінімум * 1,4 і округлений до найближчого десятка, пільгу застосовувати можна.

У 2019 році цей показник дорівнює: 1921,00 грн. * 1,4 = 2690,00 грн

Оскільки дохід, який дає право на отримання податкової соціальної пільги менший, ніж розмір мінімальної заробітної плати, в загальному випадку працівники фактично втратили право на застосування податкової соціальної пільги.

Умова застосування ПСП для працівників з дітьми

Для працівників з дітьми діють трохи інші умови. Для них граничний розмір доходу для отримання пільги визначається як добуток граничного доходу, який дає право на застосування ПСП в загальному випадку (тобто 2690,00 грн. в 2019 році) і кількості дітей.

Тому, розмір заробітної плати, який дає право для отримання пільги:

- на двох дітей: 2690,00 грн. * 2 дітей = 5380,00 грн.

- на трьох дітей: 2690,00 грн. * 3 дітей = 8070,00 грн. і т.д.

Сама пільга розраховується як добуток ПСП на одну дитину і кількості дітей (960,50 грн. або 1440,75 грн. * к-ть дітей), тобто 100%-ва пільга складає:

- на двох дітей: 960,50 грн. * 2 дітей = 1921,00 грн.

- на трьох дітей: 960,50 грн. * 3 дітей = 2881,50 грн.

У SMARTFIN.UA автоматизовано розрахунок податку на доходи із застосуванням усіх видів ПСП, також автоматично здійснюється контроль доходу, який дає право на застосування податкової соціальної пільги:

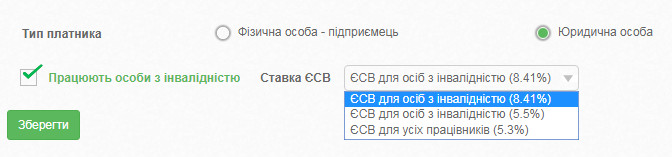

Нарахування на заробітну плату в 2019 році

Як і раніше, в 2019 році кожний роботодавець зобов'язаний нараховувати і сплачувати до бюджету єдиний соціальний внесок (ЄСВ). Це консолідований страховий внесок, який включає соціальний пакет, законодавчо передбачений державою, а саме: пенсійне страхування (виплата пенсій), страхування на випадок тимчасової втрати працездатності (оплата лікарняних), страхування, пов'язане з виникненням нещасних випадків на виробництві. Також нагадаємо, що ЄСВ в 2019 році сплачується за рахунок коштів роботодавця.

У загальному випадку ставка ЄСВ складає 22% (ч. 5 ст. 8 ЗУ "Про ЄСВ").

Підприємства, установи і організації, в яких працюють особи з інвалідністю, застосовують до їх доходу ставку ЄСВ 8,41% (ч. 13 ст. 8 ЗУ "Про ЄСВ").

У сервісі SmartFin враховані усі ставки для розрахунку єдиного соціального внеску в 2019 році, у тому числі для осіб з інвалідністю:

Чи зменшиться податкове навантаження на фонд оплати праці для працівників на умовах неповного робочого часу?

Якщо працівник працює за основним місцем роботи, то роботодавець повинен нараховувати ЄСВ, виходячи із розміру мінімальної заробітної плати (ч. 5 ст. 8 Закону про ЄСВ). Тому в цьому випадку економії не буде.

Для довідки! Сплачувати ЄСВ з фактично нарахованої заробітної плати можна тільки зовнішнім сумісникам, працюючим неповний робочий час.

Чи можна застосовувати податкову соціальну пільгу для розрахунку ПДФО?

Так, працівник, який працює не умовах неповного часу, може скористатися правом на податкову соціальну пільгу у тому випадку, якщо його дохід не перевищує 2690,00 грн. - цеграничний доход для застосування ПСП в 2019 році.

Приклад.

Працівнику, який працює за основним місцем роботи наумовах неповного робочого часу, в січні 2019 р. нарахована заробітна плата у розмірі 1043,25 грн. Працівник написав заяву на надання йому ПСП.

Розмір податків складе:

Податок на доходи = (1043,25 - 960,50) * 18 14,90 грн.

Військовий збір = 1043,25 * 1,55,65 грн.

Єдиний соціальний внесок: 1043,25 * 22% = 229,52 грн.

Оскільки нарахована сума ЄСВ менша за розмір мінімального страховоговнеску (918.06 грн. в 2019 році), роботодавець зобов'язаний зробити доплату до рівня мінімального ЄСВ у розмірі 688,54 грн.

"На руки" такий працівник отримає: 1043,25 грн - 14,90 грн.- 15,65 грн = 1012,70 грн.

У сервісі SMARTFIN.UA автоматизований розрахунок усіх обов'язкових утримань:

А також автоматично контролюється необхідність доплати єдиного соціального внеску до встановленого законодавством мінімального розміру:

Детальніше про те, як встановити працівникам неповний робочий час, можна почитати у цих публікаціях:

Робота на умовах неповного робочого часу

Режим неповного робочого часу: налаштовуємо в SMARTFIN.UA

Скільки отримає працівник "на руки з мінімалки" у 2019 році?

Розрахунок податків з мінімальної заробітної плати в 2019 році виглядає так:

Нарахована заробітна плата = 4173,00 грн.

ПДФО: 4173,00 грн * 18% = 751,14 грн.

Військовий збір: 4173,00 грн * 1,5 % = 62,60 грн.

Утримання із заробітної плати працівника складають: 751,14 62,60 = 813,74 грн

Зарплата до виплати працівнику: 4173,00 грн - 813,34 грн. = 3359,26 грн.

ЄСВ: 4173,00 грн * 22% = 918,06 грн.

Загальне "податкове навантаження" дорівнює: 751,14 грн. + 62,60 грн. + 918,06 грн. = 1731,80 грн.