Мобилизованный работник работодателя-единщика: как исправить предыдущие периоды в объединенном отчете с 01 января 2023 года

С 1 января 2023 начинается время отчетности. В частности, все работодатели должны представить Налоговый расчет за IV квартал 2022 года по новой форме, согласно изменениям, внесенным приказом Минфина от 04.07.2022 № 189 (далее – Приказ №189).

Новая форма Объединенного отчета уже ожидает в SMARTFIN.UA!

Изменениями введено отражение среднего заработка работников, мобилизованных с 24 февраля 2022 года и не получавших доходы в виде денежного довольствия.

Напомним, что законодатель в 2022 году:

- предоставил право некоторым работодателям не платить ЕСВ за мобилизованных работников, не получавших доходы в виде денежного довольствия;

- не предоставил механизм реализации этого права: отчетность не предусматривала соответствующего признака дохода; нет механизма подтверждения условий несения службы работника.

Итак, в этой публикации:

- еще раз разбираемся с существом проблемы: что именно разрешил законодатель и кому;

- за каких работников можно не платить начисленный ЕСВ: как подтвердить;

- анализируем новые возможности откорректировать предыдущие периоды в отчетности.

СУТЬ ПРОБЛЕМЫ

Напомним, что в Законе о ЕСВ есть норма, дающая право работодателям-единщикам не платить единый социальный взнос за мобилизованных работников:

9(20). Установить, что в период мобилизации, определенного Указом Президента Украины от 24 февраля 2022 года № 69/2022 «Об общей мобилизации» <…>, работодатели — плательщики единого налога, избравшие упрощенную систему налогообложения — физические лица — предприниматели, принадлежащие к второй и третьей групп плательщиков единого налога, а также юридические лица, принадлежащие к третьей группе плательщиков единого налога, имеют право по собственному решению не уплачивать единый взнос за наемных работников, призванных во время мобилизации на военную службу в Вооруженные силы Украины. Разд. VIII Закона о ЕСВ

Это означает, что вы как работодатель имеете право НЕ ОПЛАЧИВАТЬ ЕСВ (начислять должны) в период с 24.02.2022 г. по 18.07.2022 г. при одновременном выполнении следующих условий:

- вы плательщик единого налога (ФЛП 2,3 группа или юрлицо на 3 группе);

- ваш работник мобилизован, призван в ВСУ (НЕ заключал контракт);

- работник не получает денежного довольствия.

Первая проблема: подтверждение условий несения службы

Многие работодатели, увольняя работника от работы и сохраняя ему средний заработок, не знали, получали ли их мобилизованные работники доходы в виде денежного довольствия. Соответственно, и к моменту принятия решения о неуплате ЕСВ такие работодатели не могли документально подтвердить правомерность такого решения.

Целесообразно спросить, а какая норма Закона о ЕСВ обязывает работодателей получать такую информацию, а главное, от кого? В Законе о ЕСВ такой нормы НЕТ.

Вторая проблема: отражение в отчетности

В п. 9 экз. 20 разд. VIII "Заключительных и переходных положений" Закона №2464 сказано, что:

- начисленные и не уплаченные работодателями суммы ЕСВ, уплачиваются за счет государственного бюджета;

- чтобы определить сумму ЕСВ, подлежащую уплате за счет государственного бюджета, плательщик единого взноса рассчитывает и отражает в отчетности сумму ЕСВ за наемных работников, в размерах, предусмотренных ч. 5 и ч. 14 ст. 8 Закона № 2464;

- далее на основании такого расчета, ГНС формирует бюджетные запросы на получение средств на покрытие сумм неуплаченного работодателями.

При этом совершенно непонятно, как именно государственные органы "догадаются", что работодатель решил воспользоваться правом не платить ЕСВ? Ведь форма отчетности, согласно которой работодатели отчитывались за I, II и III кварталы 2022 года, не предусматривала никаких отдельных кодов для таких работников. Поэтому среди специалистов по оплате труда и специалистов ПФУ появились три возможных варианта заполнения отчетности.

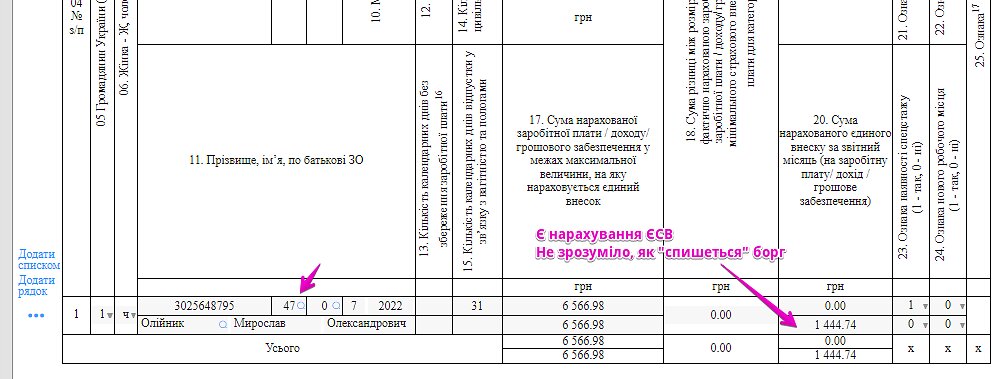

Первый вариант: показывать начисление среднего заработка под признаком дохода "47":

При таком варианте отображения работодатель формирует начисление ЕСВ, но не платит его. При этом непонятно, как именно эти долги "спишутся" в будущем.

На практике такой вариант применялся чаще всего.

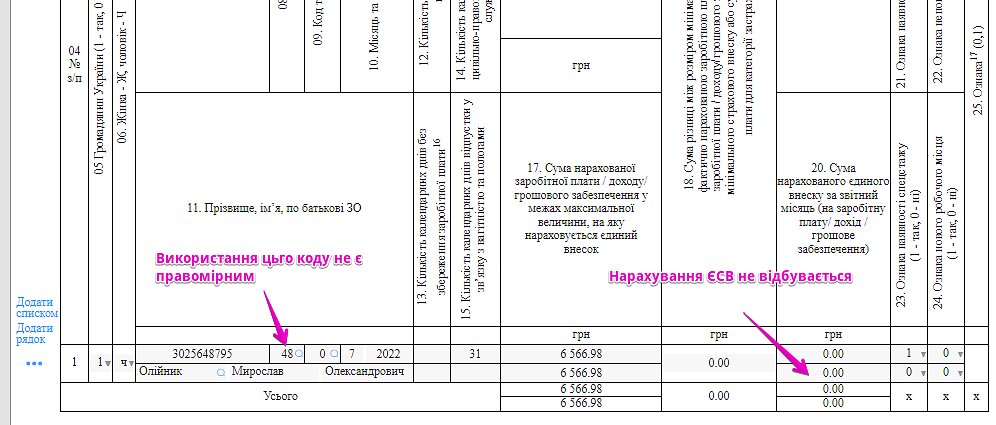

Другой вариант: показывать начисление среднего заработка под признаком дохода "48"

Несмотря на разъяснения со стороны ПФУ по поводу такого варианта заполнения, специалисты по оплате работ считают его неправомерным. Ведь применение признака дохода "48" не соответствует нормам Порядка 4.

Нецелесообразность использования кода "48" в том, что он утратил актуальность еще в январе 2016 года, когда перестала действовать выплата компенсации среднего заработка мобилизованным из бюджета. Согласно Порядку № 4 код "48" является выплатами, компенсируемыми из бюджета в пределах среднего заработка работников, призванных на срочную военную службу, военную службу по призыву во время мобилизации, на особый период или принятых военную службу законтрактом."

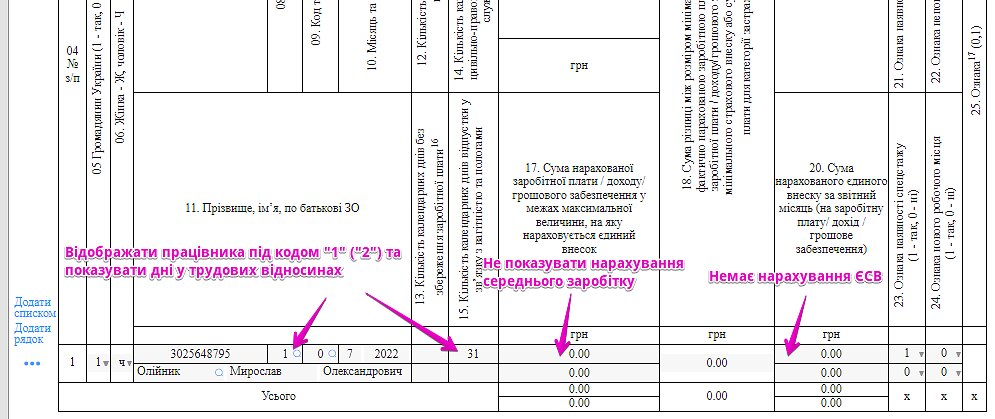

Третий вариант (позиция отдельных специалистов): вообще не показывать начисление среднего заработка

Логика размышлений здесь следующая. Поскольку средний заработок не формирует базы для начисления ЕСВ, не будет нарушением вообще не показать его в Д1. Поэтому по работнику ставим код "1" (или "2" для лиц с инвалидностью) и показываем только количество дней пребывания в трудовых отношениях.

Подчеркиваем, что это мнение отдельных специалистов, а не разъяснение уполномоченных органов.

Что изменилось с января 2023 года

Приложение 1 к Порядку № 4 дополнено кодами категорий застрахованных лиц 76 - 80, призванных во время мобилизации на военную службу в Вооруженные силы Украины, при которых Работодатели имели право по собственному решению не уплачивать единый взнос:

- код "76" - для ставки 22%;

- код "78" - для ставки 5,5%;

- коди "77", "79", "80" для ставки 5,3%.

Внимание! Ставка 8,41% не упоминается ни в абз. 3 п. 9(20) разд. VIII Закона о ЕСВ, ни в изменениях в Порядок № 4. Если среди тех, за кого принято решение не платить ЕСВ, есть мобилизованный работник с инвалидностью, то на его заработок следует начислять ЕСВ по ставке 22% и отражать с кодом "76".

!! Теперь, когда в форму отчета добавлен необходимый код, нужно будет производить корректировки в отчетности, представленной за прошлые периоды.

Для редактирования данных за прошедшие периоды в Приложении 1 потребуется по соответствующим месяцам:

- типом 3 сторнировать строку с признаком дохода "47" или "48";

- типом 2 посадить начисленный средний заработок с признаком дохода "76".

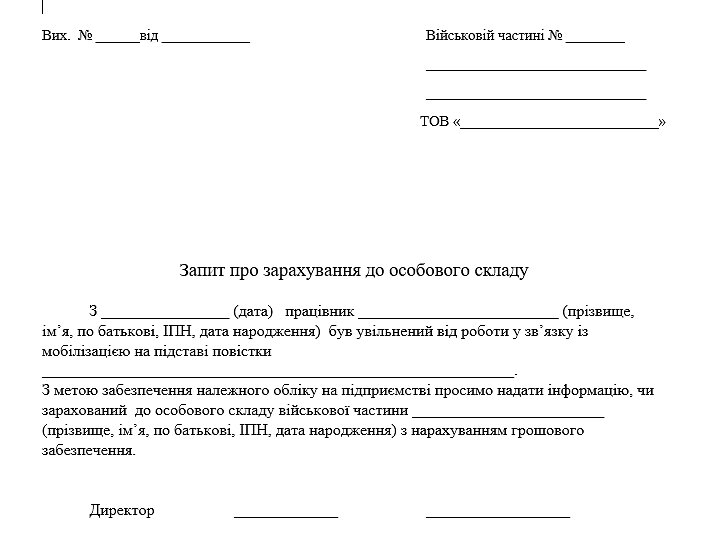

Но! Перед тем как делать корректировки, вы обязательно должны иметь документальное подтверждение того, было ли работнику за эти периоды начислено денежное довольствие. Для этого запросите воинскую часть, где служит ваш работник. Ориентировочно ответ вы получите в течение месяца. И только тогда, когда вы точно будете знать, имели ли право не платить ЕСВ, переходите к уточнению данных в отчетности.

Для запроса можно воспользоваться следующим образцом:

Формируйте кадровые документы в SMARTFIN.UA в несколько кликов. Есть все необходимые формы!