Налогообложение больничных: как правильно удержать НДФЛ и ЕСВ

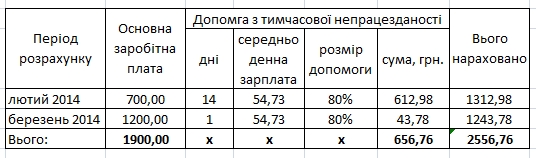

Для того чтобы понять все нюансы, рассмотрим налогообложение больничных на примере, воспользовавшись результатами расчетов из предыдущей статьи:

Кроме того, нам необходимо знать (и далее вы увидите, зачем) размер заработной платы за отработанные рабочие дни февраля и марта, пусть это будет 700 и 1200 грн. соответственно.

Сумма больничных является базой и для начисления единого социального взноса, и для обложения налогом на доходы с физических лиц. Рассмотрим их немного подробнее.

Удержания ЕСВ с суммы больничного

С абз. 2 п. 1 ч.1 ст. 7 Закона о ЕСВ следует, что больничные является базой для начисления ЕСВ, но ставки, по которым они облагаются, отличаются от ставок заработной платы. Содержание взносов производится по ставке 2%, а размер начисления зависит от категории работников и работодателей:

- 33,2% - общая ставка (в.т. из рабочих - инвалидов, работающих у физических лиц - предпринимателей);

- 8,4% - с больничных работников - инвалидов, работающих на предприятиях.

Еще один момент, с которым вряд ли сталкивается большинство предпринимателей в расчетах с работниками, но мы все равно не можем его обойти. Он касается максимальной величины базы начисления ЕСВ. Единственным взносом облагается доход, который не превышает 17 прожиточных минимумов в расчете на трудоспособное лицо (в январе 2014 - 20706 грн.). Если общий доход текущего месяца больше этой величины, то взнос снимают сначала с зарплаты, а затем с выплат по гражданско-правовым договорам и только в третью очередь с больничных и декретных (пп.2 п.4.3 Инструкции № 455).

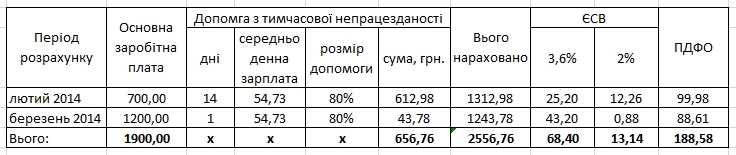

Итак, для нашего примера с суммы больничного мы должны удержать единого взноса 13,14 грн. (656,76 * 2%) за счет работника, и перечислить в бюджет 218,04 грн. (656,76 * 33,2%) за счет работодателя.

Удержание НДФЛ с суммы больничного

Начнем с того, что для целей обложение НДФЛ больничные приравнивают к заработной плате, поэтому на них распространяются следующие правила:

- при определении базы налогообложения нужно уменьшать начисленную сумму больничных на сумму удержанного взноса (п. 164.6 НКУ);

- налог с больничных удерживается по ставке 15% (17%);

- сумму больничных учитывают при определении права работника на получение налоговой социальной льготы.

С третьего условия следует такой нюанс: чтобы сравнить больничные с максимальной величиной, которая дает право на получение льготы, их нужно отнести к месяцам, за которые они были начислены (то есть за тот период, который приходится на болезни). На примере это будет выглядеть следующим образом:

Февраль 2014 – 14 дней * 54,73 грн. * 80% = 612,98 грн.

Март 2014 – 1 день * 54,73 грн. * 80% = 43,78 грн.

Проверяем: 612,98 + 43,78 = 656,76 грн. – общая сумма больничного.

Сравнивать с максимальной величиной базы начисления НДФЛ нужно не саму сумму больничного, а весь доход, который работник получил в расчетном месяце:

Как видно из таблицы, совокупный доход и за февраль, и за март месяц дает право на применение налоговой социальной льготы (в 2014 году максимальный доход составляет 1710 грн., Базовая льгота 609 грн.), Соответственно у нас есть все условия, чтобы рассчитать НДФЛ по следующей формуле:

ПДФО = (ЗП + Бол. – ЄСВ з/п – ЄСВ бел.. – НСЛ) * 15%,

ПДФО за февраль = (1312,98 – 25,20 – 12,26 – 609) * 15% = 99,98 грн.

ПДФО за март = (1243,78 – 43,20 – 0,88 – 609) * 15% = 88,61 грн.

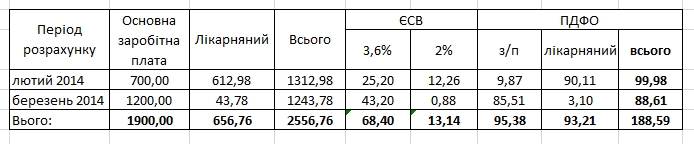

Таким образом, на данном этапе мы перераспределили доход по месяцам и сделали перерасчет суммы НДФЛ. А теперь нам нужно понять, как из этих сумм выделить сумму НДФЛ, которая приходится именно на размер помощи, которую мы будем выплачивать работнику.

Если бы размер дохода не давал право на получение налоговой социальной льготы, то никаких трудностей с этим не возникало вообще. Мы бы просто для каждого вида дохода (п / п и больничного) посчитали размер налога, который к нему относится. А вот как быть, когда нужно применять льготу? Я предлагаю делать это следующим образом.

Находим «часть НДФЛ с больничного» в месяце начала болезни

Так как феврале уже было посчитано и уплачен НДФЛ с заработной платы, а именно:

(700 – 25,20 – 609) * 15% = 9,87 грн.,

то на больничный придется скорректированный на эту сумму общий размер налога, найденный нами в предыдущем шаге (99,98 грн.).

То есть: НДФЛ = 99,98 – 9,87 = 90,11 грн.

Находим «часть НДФЛ с больничного» в месяце окончания болезни

Здесь логичнее всего просто воспользоваться пропорцией, найти доли, которые занимает з / п и больничный в совокупном доходе и соответствующим образом распределить и размер налога на доходы. Для этого вспоминаем математику за 5 класс - пропорции.

Доля больничного в совокупном доходе составляет: 43,78/1243,78*100 = 3,5%

Соответственно и размер налога, который придется на больничный, составит: 88,61 * 3,5% = 3,10 грн.

Сразу можно посчитать и НДФЛ, который нужно удержать из заработной платы за март (в нашем примере, а в вашем - за месяц, в котором закончился больничный):

НДФЛ = 88,61 – 3,10 = 85,51 грн.

Кстати, когда мы таким образом "забегая вперед" распределяем НДФЛ, то нам потом при выплате больничного уже ничего не нужно будет корректировать, независимо от того, в ведомость какого месяца мы включим сам больничный.

Итак, теперь составив найденные «две частицы» получим сумму НДФЛ, которую нужно удержать при выплате больничного: 90,11 + 3,10 = 93,21 грн.

Находим размер больничного, который необходимо оплатить работнику

Сделать это, как вы понимаете, теперь очень просто:

656,76 – 13,14 – 93,21 = 547,07 грн.

Налоги к уплате: ЕСВ 2% - 13,14 грн.;

ЕСВ 33,2% - 218,04 грн.;

НДФЛ – 93,21 грн.

Для выплаты больничных лучше сделать отдельную платежную ведомость, хотя их можно включить и в платежную ведомость на выплату заработной платы, если даты выплаты совпадают. Не всегда на практике больничные выплачиваются в сроки установленные для выплаты заработной платы. Фонд соцстрахования контролирует, чтобы средства, полученные работодателем, были выплачены в ближайшие дни после их получения, и, как вы понимаете, они не всегда приходятся на дни выплаты зарплаты.

Кроме того, когда вы считаете больничный, советуем делать ведомость - пересчет, отдельную от общей расчетной ведомости на примере таблиц, приведенных в статье. С ее помощью вы, во-первых, легко посчитаете все налоги, а во-вторых, всегда сможете понять, откуда взялись те или иные цифры. Хотя, как вы уже убедились, сложного в налогообложении больничных ничего нет, но метаморфозы, связанные с удержанием налога на доходы, скажу честно, способны сбить с толку даже опытного бухгалтера. Особенно, когда есть большое желание сделать все правильно, а единой и понятной методики для этого законодательством не предлагается. Есть просто условия, которые нужно не нарушить. Поэтому, надеюсь, наши размышления на эту тему, изложенные в данной статье, пригодятся вам.