Ліміт доходу ФОП на єдиному податку в 2025 році: чому треба контролювати і як?

Актуальність матеріалу перевірено - 29.01.2025 р.

Кожна фізична особа-підприємець має право здійснювати підприємницьку діяльність, створювати нові робочі місця та отримувати прибуток, користуючись плодами своєї інтелектуальної або фізичної праці. Але для цього потрібно офіційно зареєструвати власну діяльність та правильно обрати систему оподаткування. Їх дві: загальна та спрощена (єдиний податок). Сьогодні поговоримо про спрощену систему оподаткування, ліміти доходу ФОП на єдиному податку та чому важливо їх контролювати.

Спрощена система оподаткування: основне у 2025 році

Спрощена система оподаткування — це спеціальний режим для фізичних осіб-підприємців, який передбачає сплату податків за спрощеними правилами, залежно від суми доходу та групи, до якої належить ФОП.

У 2025 році основні правила для трьох груп спрощеної системи залишаються без змін: кожна має свої умови ведення бізнесу, правила оподаткування та ліміти доходів.

Поговоримо про умови ведення діяльності ФОП на кожній з груп.

Платники єдиного податку 1 групи

Першу групу мають обрати підприємці, які не використовують найману працю, займаються роздрібною торгівлею на ринках або надають побутові послуги населенню.

Їх річний дохід у 2025 році не повинен перевищувати 1 336 000 грн (167 розмірів МЗП).

Ставка ЄП для ФОП першої групи у 2025 році становить 10% від прожиткового мінімуму, який встановлено для працездатної особи на 1 січня. Тому протягом 2024 року цей показник не буде змінюватись і дорівнюватиме 302,80 грн на місяць.

Платники єдиного податку 2 групи

Другу групу обирають ФОП, які використовують найману працю (до 10 працівників), надають послуги іншим платникам ЄП або населенню, займаються виробництвом та продажем товарів, ведуть діяльність у сфері ресторанного бізнесу.

Їх річний дохід у 2025 році не може бути більшим за 6 672 000 грн (834 розмірів МЗП).

Ставка ЄП для ФОП другої групи фіксована, прив'язана до показника МЗП, і становить 20% від її розміру, актуального на 1 січня. Ставка не змінюється протягом року, навіть якщо розмір мінімальної зарплати підвищувався. У 2025 році сума податку становить 1600 грн в місяць.

Платники єдиного податку 3 групи

Третю групу мають обрати ті підприємці, які співпрацюють як з фізичними, так і з юридичними особами без обмежень у виборі контрагентів. Також у таких ФОП немає лімітів щодо кількості працівників, яких вони можуть залучати до роботи.

А от річний ліміт доходу є, і у 2025 році він складає 9 336 000 грн (1167 розмірів МЗП).

Ставка ЄП для ФОП третьої групи не змінюється: 5% – для неплатників ПДВ, 3% – для платників ПДВ.

Тобто бачимо, що перевагами "спрощеної" системи оподаткування у 2025 році залишаються:

Посильне податкове навантаження для підприємців сектору малого бізнесу. |

Простота обліку, яка передбачає мінімальну кількість бухгалтерських процедур та звітів. |

Варіативність, яка дає змогу обрати саме ту групу, яка відповідає розміру та типу підприємницької діяльності. |

До основних недоліків віднесемо два параметри:

Спрощена система оподаткування не може застосовуватись для певних видів діяльності, наприклад: ігорного бізнесу, організації лотерей, обміну валюти, виробництва та продажу підакцизних товарів, видобутку та реалізації дорогоцінних металів чи каміння тощо. |

Всі групи мають свої чіткі ліміти доходу, які не можна перевищувати. |

Перевищення лімітів: чому потрібен ретельний контроль?

Якщо ФОП протягом календарного року перевищив ліміт доходу на будь-якій з трьох груп, це означатиме або обов'язковий перехід на вищу групу чи загальну систему оподаткування, або може загрожувати підприємцю санкціями.

Розгляньмо детальніше, що відбувається, якщо ФОП перевищив ліміт:

- ФОП переходить на вищу групу спрощеної системи (з першої — на другу чи третю (або загальну систему), з другої — на третю (або загальну систему), з третьої — на загальну систему). Якщо дотримуватись процедури переходу та терміну, в який потрібно подати заяву про застосування спрощеної системи оподаткування з відміткою про зміну групи та ставки податку, ФОП не порушує вимогу законодавства. Обов'язкова умова — сплатити ЄП у розмірі 15% до суми перевищення. Він сплачується як додатковий платіж до основного щомісячного єдиного податку. Заява подається не пізніше 20 числа місяця, наступного за календарним кварталом, у якому допущено перевищення обсягу доходу.

- ФОП переходить на загальну систему оподаткування. Якщо підприємець не хоче або не може залишитися на спрощеній системі через вид діяльності чи інші обмеження, йому необхідно перейти на загальну систему оподаткування. Ця дія також вимагає подання заяви до податкової служби в той же термін (не пізніше 20 числа місяця, наступного за календарним кварталом, у якому допущено перевищення), а також сплатити 15% єдиного податку з суми перевищення.

- Якщо ФОП перевищив ліміт і при цьому вчасно не повідомив податкову про перехід на вищу групу спрощеної системи або загальну систему оподаткування, він автоматично втрачає можливість користуватися перевагами спрощеної системи. Підприємця чекає необхідність обов'язкового ведення бухгалтерського обліку, складніший процес звітування та вищі податки.

- Якщо податкова служба виявить перевищення ліміту без вчасного переходу на іншу систему, на підприємця можуть бути накладені фінансові санкції за неправильне використання податкового режиму.

Ретельний контроль ліміту доходів дозволяє підприємцю оптимізувати фінансові операції, уникнути додаткових витрат і складнощів, пов'язаних зі зміною системи оподаткування.

Як SMARTFIN.UA допоможе контролювати доходи ФОП у 2025 році?

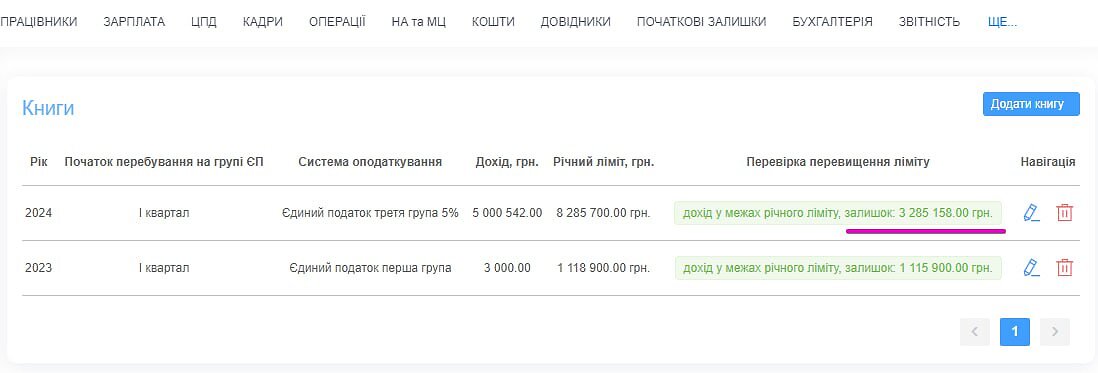

Наприкінці минулого року в інтерфейсі робочого кабінету SMARTFIN.UA з'явилась нова функція, яка допоможе ретельно контролювати дохід ФОП! Це — відображення суми залишку до ліміту доходу ФОП. Вона дозволяє з легкістю відстежувати, який об'єм грошей ФОП залишився до досягнення ліміту, та допомагає уникнути порушення податкового законодавства.

Необхідності вручну підраховувати цифри або звертатись до податкового консультанта для перевірки більше немає!

Розуміючи, скільки залишається до ліміту, ви ефективніше сплануєте свої фінансові операції, уникнете перевищення допустимого доходу протягом поточного звітного періоду та необхідності сплачувати 15% ЄП додатково.

Користуючись онлайн-бухгалтерією SMARTFIN.UA для обліку ФОП, ви отримуєте:

Зручні інструменти та калькулятори для ведення розрахунків з найманими працівниками та обліку робочого часу; |

Можливість формувати кадрові документи під кожну кадрову подію; |

Можливість автоматично заповнювати звіти та відправляти їх у податкову напряму з робочого кабінету; |

Можливість автоматизувати процес заповнення книги доходів, обліку торгових операцій, формування інвойсів, контролю товарів на складі тощо. |

Календар подання звітності та виплати зарплати, який нагадає про важливі податкові події, які не варто пропускати. |

35+ функцій розроблено для зручності бухгалтера, який надає послуги підприємцям, та ФОП, який веде облік діяльності самостійно! Звільніть себе від рутинної роботи та займайтесь розвитком власного бізнесу на повну! SMARTFIN.UA подбає про ваші розрахунки та документи! Зацікавила можливість протестувати програму? Реєструйтесь вже зараз, діє тестовий період!