Як ФОП на єдиному податку підготувати податкову декларацію за 2023 рік: алгоритм з 5 кроків

Річний звітний період в розпалі. А отже розгляньмо алгоритм підготовки до подання податкової декларації ФОП на єдиному податку за 2023 рік. Якщо ви ще не встигли відзвітувати, перевірте, чи правильно плануєте діяти?

Перший крок: обираємо форму декларації платника єдиного податку та визначаємося з термінами її подання

Платники єдиного податку 1,2 групи й 3 групи мають різні електронні форми та різні терміни подання декларації:

- У 1 та 2 групи - форма F0103406 - звітуємо до 29 лютого 2024 р. за весь 2023 рік.

- У 3 групи (3%, 5%) - форма F0103308 - звітуємо до 9 лютого 2024 р. за 4 квартал 2023 рік накопичувальним підсумком.

При створенні декларації платника єдиного податку, незалежно від того, в якій системі ви плануєте це робити, правильно обирайте форму. Тому що наповнення її зсередини нічим відрізнятися не буде. Своєю чергою, в систему SMARTFIN.UA додано обидві форми , які можна подати напряму через робочий кабінет!

Другий крок: розраховуємо дохід і перевіряємо чи вписується він у ліміти перебування на вашій групі ЄП

На спрощеній системі доходом вважають усі гроші, які підприємець отримав від ведення діяльності готівкою або на розрахунковий рахунок. З готівковими платежами все просто. Отримали 1000 грн за реалізований товар готівкою 30 листопада - включили оплату в дохід листопада. Яка ж ситуація з безготівкою? Наприклад, покупець оплатив за товар 1000 грн карткою через термінал, а сума на розрахунковий рахунок надійшла вже 1 грудня та ще й за мінусом комісії, наприклад, 1,5 % в розмірі 985 грн. В який період і яку суму включати? Відповідь однозначна. Включаємо в дохід повну суму (з урахуванням комісії еквайрингу), тобто 1000 грн, в той період, коли вона надійшла на рахунок, тобто в грудень.

Тому розрахунок доходу по безготівковим операціям ускладнюється тим, що треба врахувати комісію. Умовно, маємо необхідність вести дві категорії платежів: без комісії та з комісією еквайрингу.

Де фіксувати доходи? На щастя, з 2021 року обов'язок вести облік у затверджених формах книг скасовано. Але ведення самого обліку доходів обов'язкове, бо є підставою для розрахунку податків. Ви можете робити це в довільній формі: в блокноті, журналі, таблиці Excel. Все залежить від ваших звичок та власної зручності. Ми, своєю чергою, автоматизували цей процес в онлайн-бухгалтерії SMARTFIN.UA, розробивши Книгу обліку доходів ФОП. Законодавством дозволено показувати дохід однією сумою за місяць. В програмі SMARTFIN.UA за бажанням і для зручності можна вести книгу доходів по днях. Але за необхідності при перевірці надрукувати та надати в податкову тільки титульну сторінку та сторінку з доходом по місяцях. Також передбачено автозаповнення на підставі банківської виписки й з-звітів для готівки. Для коректності обліку та зручності підрахунку, є можливість на суму доходу накинути комісію еквайрингу, щоб не рахувати вручну. Зацікавив функціонал? Запрошуємо зареєструватись та протестувати його безкоштовно!

Третій крок: звіряємо одержаний дохід з лімітом, який дає право перебувати на обраній системі єдиного податку

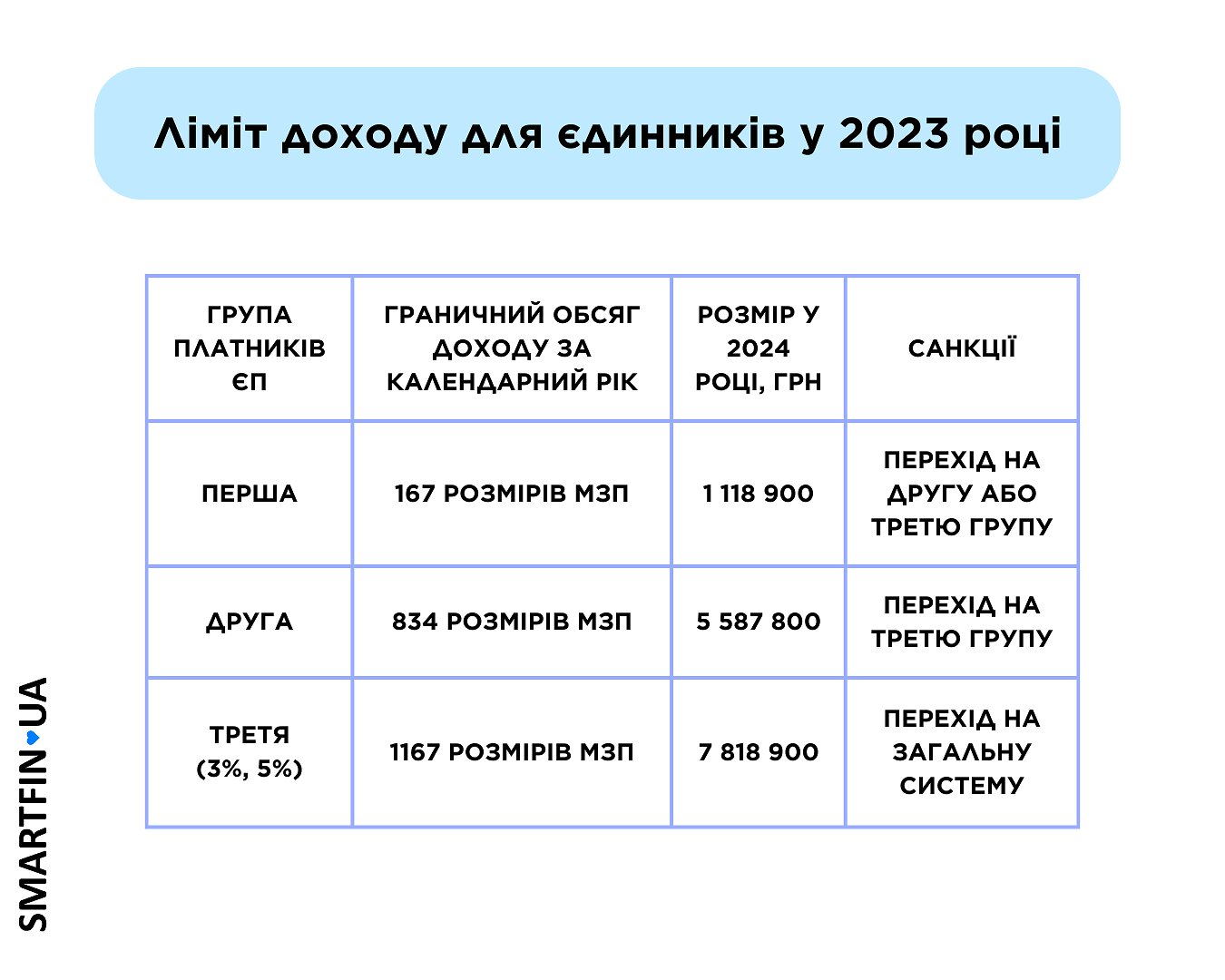

Ліміти, які дають право перебування на тій чи іншій групі ЄП, прив'язані до розміру МЗП. Максимально дозволений обсяг доходу у 2023 році:

- Для 1 групи: 1 118 900 грн (або 167 розмірів мінімальних зарплат). Якщо ліміт перевищено, відбувається перехід платника єдиного податку на другу або третю групу.

- Для 2 групи: 5 587 800 грн (або 834 "мінімалок"). Якщо ліміт перевищено - перехід на третю групу ЄП.

- Для 3 групи: 7 818 900 грн (або 1167 "мінімалок"). Якщо ліміт перевищено - перехід на загальну систему.

І все б було дуже просто, якби не так звана воєнна ставка ЄП або спеціальний режим оподаткування 2%, яким скористалися тисячі й тисячі підприємців.

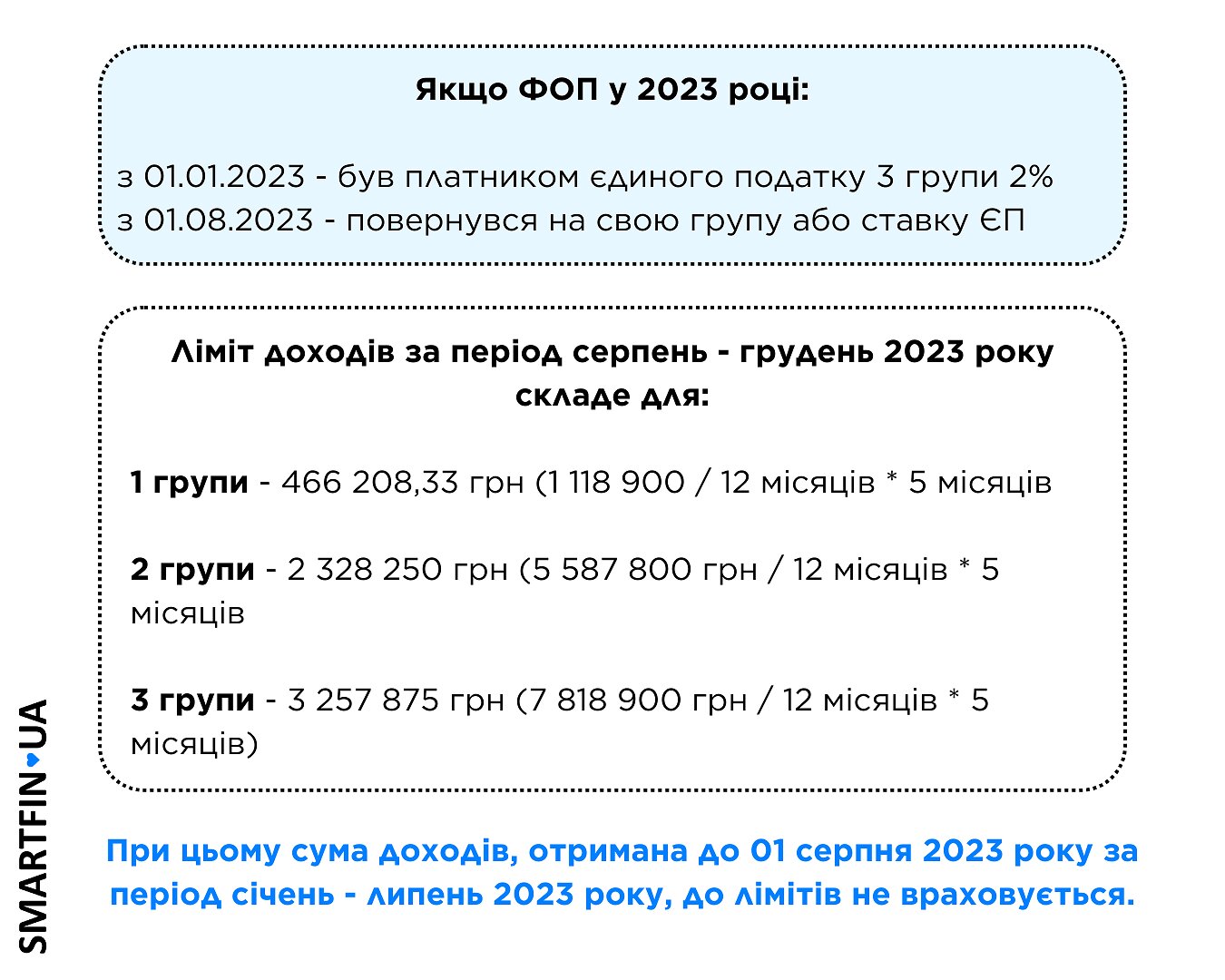

Якщо ФОП у 2023 році був платником єдиного податку зі ставкою 2%, а з 1 серпня повернувся на свою групу або ставку єдиного податку, то такому ФОП потрібно бути дуже уважним до розрахунку свого доходу і до звіряння з лімітами.

При розрахунку доходу для коректного заповнення декларації платника єдиного податку будуть діяти два правила. Позитивна новина полягає в тому, що дохід, який підприємець отримав на 2%, не включається до доходу, який ми звіряємо з лімітами. Але самі ліміти після повернення на свою групу чи відсоток розраховуються за новим правилам - пропорційно кількості місяців, які ФОП не перебував на своїй ставці ЄП.

Наприклад: якщо ФОП з 1 січня 2023 року був платником ЄП 3 групи на 2%, а з 1 серпня повернувся на ставку 5%, ліміт доходів за період серпень-грудень 2023 р. для нього складе не 7 818 900 грн, а 3 257 875 грн (7 818 900 грн / 12 місяців * 5 місяців)

Для платників ЄП на інших групах розрахунок ліміту доходу за період з серпня по грудень 2023 р. наступний:

- 1 група: 466 208,33 грн (1 118 900 грн / 12 місяців * 5 місяців)

- 2 група: 2 328 250 грн (5 587 800 грн / 12 місяців * 5 місяців)

- 3 група: 3 257 875 грн (7 818 900 грн / 12 місяців * 5 місяців)

Саме ці зменшені ліміти не повинен перевищити ФОП, повернувшись з 2% на свою групу або ставку, в період з серпня по грудень 2023 р. При цьому, сума доходів отримана до 1 серпня (за період з січня по липень 2023 р.) не враховується у лімітах.

Четвертий крок: Визначаємо розмір єдиного податку, який потрібно вказати в декларації ФОП за 2023 рік

Підприємці на 1 і 2 групах до 1 серпня мали пільгу по сплаті ЄП. А підприємці, які знаходяться на територіях ведення бойових дій або на тимчасово окупованих територіях продовжують нею користуватися.

Тому, при заповненні відповідного (другого) розділу декларації ФОП за 2023 рік, ніяких нарахувань за I та II квартал показувати не потрібно. Заповнюємо комірки, починаючи з III кварталу, та за IV квартал повністю.

Нагадаємо, що максимальний місячний розмір ЄП у 2023 році для ФОП на 1 групі становить 268,40 грн, для платників ЄП 2 групи - 1 340 грн.

Таким чином, сума ЄП за III квартал за серпень і вересень, відповідно, складе: 536,80 грн (1 група), 2 680 грн (2 група).

За IV квартал - 805,20 грн (1 група), 4 020 грн (2 група).

Підприємець на 3 групі 5% повинен сплатити єдиний податок у розмірі відсотка від доходу, одержаного у 2023 році. Якщо такий ФОП з початку року був на 2%, то в декларації потрібно проставити доходи, одержані в період з серпня по грудень.

П'ятий крок: Перевіряємо, чи потрібно подати ЄСВ-додаток за 2023 рік

Залишилось розібратися з таким питанням - чи потрібно вам подати ЄСВ-додаток.

Нагадаємо, що звітувати по ЄСВ потрібно разом з декларацією платника єдиного податку, адже це не окремий звіт. Також зазначимо, що пільгу по сплаті ЄСВ для підприємців на ЄП на період дії воєнного стану не скасовували. Тобто, з 1 серпня, як і весь попередній період, ви маєте право не сплачувати ЄСВ. Але при цьому втрачається стаж. Період, в який ФОП скористався пільгою, не буде враховано для нарахування пенсії.

Тож, чи подавати додаток з ЄСВ? Якщо ФОП протягом 2023 року скористався "воєнною" можливістю і весь рік не сплачував ЄСВ, то в такому випадку Додаток 1 по ЄСВ разом з декларацією можна не подавати.

Крім того, незалежно від дії воєнного стану не подають ЄСВ-додаток ФОПи, які не сплачували ЄСВ протягом 2023 року, бо вони є:

- пенсіонерами;

- особами з інвалідністю;

- одночасно найманими працівниками за основним місцем роботи, за яких роботодавець сплачував ЄСВ в розмірі, не менше мінімального (таким ФОПам радимо перевірити нарахування по ЄСВ, замовивши довідку ОК-7).

! Проте, є аргумент для подання Додатка 1 по ЄСВ разом з декларацією ФОП із нулями (0 - 22 - 0). При поданні форми у податківців є інформація для розуміння, чому додаток не подавався. А от за умови відсутності додатка через "воєнну" пільгу, інформації про причину неподання вони не матимуть. Що в майбутньому може призвести до появи питань при перевірках.

Якщо ЄСВ у 2023 році ви сплачували, то і додаток 1 подати потрібно! Заповнити його нескладно. За ті місяці, в які ви сплачували внесок, заповніть комірки з зазначенням розміру мінімальної зарплати, ставки та сумою нарахованого внеску.

В онлайн-бухгалтерії SMARTFIN.UA ми вже додали необхідні шаблони податкових декларацій ФОП на ЄП з додатком 1 по ЄСВ та запровадили можливість підписати та подати звіт в податкову напряму з робочого кабінету.

А ще в нас є 30+ інших інструментів для швидкого нарахування зарплати, розрахунку лікарняних, відпускних, "зарплатних" податків, побудови графіків роботи будь-якої складності, подачі звітності, обліку доходів та витрат ФОП. Цікаво? Реєструйтесь! І спробуйте власноруч, як можна з легкістю та без нервів автоматизувати значну ділянку роботи бухгалтера! Діє тестовий період!

Що ще корисного почитати?

Книга доходів ФОП в SMARTFIN.UA: як користуватись

Декларація про майновий стан і доходи ФОП: приклад заповнення за 2023 рік